Factura. Elemente obligatorii și cum le verificăm

Pentru că suntem la capitolul “facturare” m-am gândit că vă este de ajutor să știți ce anume trebuie să urmărim atunci când întocmim sau când primim o factură. Cum ne asigurăm că factura este corectă și completă și la ce trebuie să fim atenți…

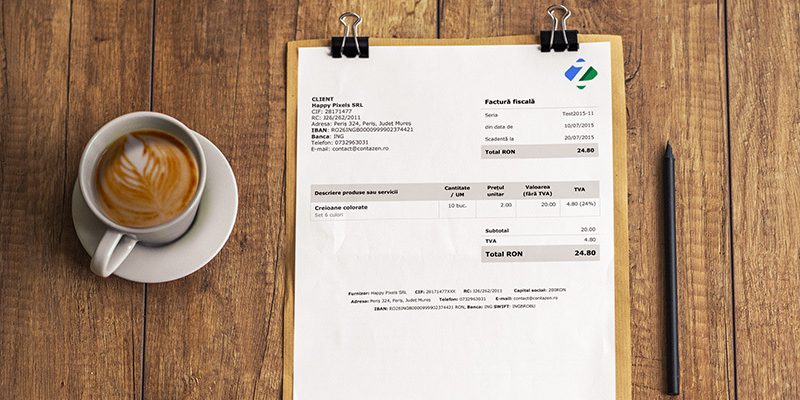

Conform art. 155 alin. 19 din Codul fiscal 2015, factura trebuie să conțină, obligatoriu, următoarele elemente:

- Numărul documentului. Trebuie să fim atenți, atunci când emitem facturi, ca numerele acestora să fie în ordine cronologică (de exemplu: factura cu numărul 2, emisă în data de 5 ianuarie, o va urma pe cea cu numărul 1, emisă în data de 4 ianuarie și niciodată invers);

- Data documentului. Verificați întotdeauna ca documentul pe care îl emiteți, sau cel pe care îl primiți, să aibă înscrisă data;

- Data la care au fost livrate bunurile/prestate serviciile, sau data la care a fost achitat avansul pentru respectiva factură;

- Datele de identificare ale clientului și ale furnizorului (denumire, adresa sediului social și al punctului de lucru, codul de înregistrare în scopuri de TVA sau codul de identificare fiscală), iar dacă plata/încasarea facturii se face prin bancă, este indicat să se menționeze conturile bancare și denumirea băncii, ale participanților la tranzacție;

- Denumirea sau numele prestatorului/beneficiarului care nu este în România, dar care și-a desemnat un reprezentat fiscal și denumirea, adresa și codul de înregistrare în scopuri de TVA ale reprezentantului fiscal;

- Denumirea și cantitatea bunurilor livrate sau serviciilor prestate

- Baza de impozitare a bunurilor/serviciilor și avansurilor, prețul unitar (fără TVA) precum și rabaturile, remizele, risturnele şi alte reduceri de preț, în cazul în care acestea nu sunt incluse în prețul unitar;

- Cota de TVA precum și TVA exprimată în lei

- Mențiunea “autofactură” dacă aceasta este emisă de beneficiar în numele furnizorului

- Mențiunea “taxare inversă“, dacă este cazul

O referire la alte facturi sau documente emise anterior, atunci când se emit mai multe facturi ori documente pentru aceeași operațiune.

Pe lângă aceste elemente, factura trebuie să conțină mențiunea “TVA la încasare“, dacă emitentul acesteia aplică sistemul TVA la încasare, data scadenței sau termenul scadent și este indicat ca datele delegatului să fie completate.

În cazul în care clientul este o persoană fizică (prin persoană fizică înțelegem orice persoană care nu este PFA, II, AF) în locul codului de înregistrare fiscală se va menționa CNP al acesteia.

Sintetizând cele de mai sus, vă recomand să verificați cu mare atenție toate datele pe care le conțin facturile emise și primite, dar, în special, să fiți atenți la codul de înregistrare fiscală sau cel de înregistrare în scopuri de TVA să fie unul valabil și să corespundă cu denumirea societății asociată acestuia pe document. Avantajul pe care vi-l aduce facturarea online, pentru a vă ușura munca, în ce privește verificarea codului de înregistrare fiscală sau în scopuri de TVA, este că nu vă permite să facturați dacă introduceți un cod fiscal greșit.

De asemenea, după ce alegeți plaja de numere din care facturați, dacă optați pentru facturarea online, numerele vor fi generate automat, în ordine crescătoare și cronologică.

Vă mai rămâne, deci, să fiți atenți atunci când introduceți denumirea produselor/serviciilor și prețurile acestora.

În ce privește facturile primite, verificați întotdeauna codul de înregistrare fiscală sau în scopuri de TVA al furnizorului dumneavoastră, pentru a nu avea surpriza să deduceți TVA de pe factura vreunui furnizor care nu este înregistrat în scopuri de TVA, sau a cărei înregistrare a fost anulată. Nu lăsați deoparte nici datele de identificare ale beneficiarului, verificați să vă fie corecte și complete.

Datele partenerilor le puteți verifica pe site-ul Ministerului Finanțelor Publice, la rubrica ”Informații fiscale și bilanțuri”

Vă urez spor la facturat și la verificat!